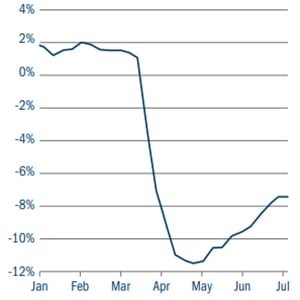

Por tanto, la rotación está frenándose porque los rendimientos de los bonos se han estancado. Asimismo, aunque el dinamismo del PMI indicaría una recuperación en forma de V, al igual que el reciente comportamiento del mercado, seguimos un 20% por detrás de la antigua normalidad,3 por lo que identificamos un segundo factor: un cambio de tendencia en el dinamismo de actividad.

Pérdida de dinamismo

Gráfico 1: Índice económico semanal del Banco de la Reserva Federal de Nueva York (EE. UU.)

Fuente: Bloomberg / Banco de la Reserva Federal de Nueva York, julio de 2020

Efectos secundarios del desempleo

Dicho esto, si los rendimientos de los bonos y los índices PMI no pueden subir y la oferta monetaria china se está frenando, lo que perjudica a los títulos de valor y cíclicos, ¿qué títulos se verán beneficiados?

La consecuencia de que los sectores cíclicos se vean perjudicados es que cabe esperar que la tecnología y los productos farmacéuticos vuelvan a despuntar. Con la inflación y los tipos de interés en niveles próximos a cero, reviste cierta dificultad ofrecer argumentos en contra de los valores de crecimiento defensivos. Los irrisorios rendimientos de los bonos comprimen los tipos de descuento, lo que favorece a los activos de larga duración con flujos de caja elevados y sostenibles. El ratio de precio/beneficios relativo de los bienes de consumo básicos europeos se halla en su nivel más bajo en 10 años 8 y lo mismo se aplica a los servicios públicos, la tecnología, la atención sanitaria y otros activos de larga duración.

Una mirada al futuro

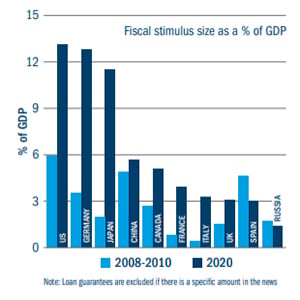

Uno de los efectos secundarios del desplome de los tipos de interés consiste en que los gobiernos tienen incentivos para contraer préstamos justo en un momento en el que más sustento necesitan las economías. En el gráfico 2 se observa una respuesta fiscal mucho mayor a la crisis provocada por el coronavirus que a la crisis financiera mundial de 2008-2009. Con esta combinación de reducidos tipos de interés y enorme relajación fiscal, no sorprende que la renta variable haya repuntado con tanta fuerza.

Gráfico 2: El estímulo fiscal es hoy mayor de lo que fue durante la crisis financiera mundial

Fuente: BCA Research, julio de 2020.

Si Joe Biden ganara las elecciones presidenciales, una posible derogación de las rebajas de impuestos impulsadas por Trump podría reducir las ganancias del S&P 500. Sin embargo, en Estados Unidos resulta complicado conseguir cambios a escala nacional; solo hay que recordar el intento fallido de Trump de derogar el Obamacare. Por tanto, bajo un mandato de Biden, cabría la probabilidad de que la anulación de las rebajas fiscales fuera solo parcial. ¿Qué conlleva esto para el dólar? El balance de la Fed en comparación con el del resto del mundo presenta correlación con el dólar, por lo que un balance en expansión asociado a un debilitamiento del dólar conllevaría riesgos para el comercio. ¿Por qué se ha depreciado el dólar? ¿Por el impulso de la Fed al crédito o por la reflación? No se puede saber con exactitud.

Si los beneficios tardan cinco años en recuperar la tendencia previa a la irrupción del virus, el valor actual de la renta variable debería ser más reducido. Sin embargo, los tipos de interés se han desplomado en todos los tramos y los rendimientos a 10 y 30 años han quedado pulverizados. Un tipo de descuento más reducido sería indicativo de una renta variable al alza, no a la baja.