Les économies ont suivi des trajectoires divergentes au premier trimestre, une nouvelle

recrudescence des cas de contamination au coronavirus dans de nombreuses régions du

monde ayant entraîné de nouvelles restrictions. Dans le même temps, les Etats-Unis et le

Royaume-Uni ont accéléré leurs campagnes de vaccination, ce qui pourrait permettre aux deux

pays de rouvrir leur économie bien avant l’été.

Le déploiement des vaccins progresse également

en Europe, tandis qu’il accuse toujours du retard au Japon. La situation demeure toutefois

préoccupante dans de nombreux pays émergents, engagés dans un combat de longue haleine

pour ralentir la propagation du virus.

Les Etats-Unis ont profité du plan de relance budgétaire de 1.900 milliards de dollars du

président Biden, dont la mise en œuvre rapide vise à revigorer la croissance et l’emploi et ainsi

enrayer l’essoufflement observé fin 2020. Si les autres pays développés n’ont pas bénéficié d’un

soutien budgétaire d’une envergure comparable au plan américain, leurs économies se sont

néanmoins adaptées aux brusques interruptions et reprises induites par l’évolution de la

pandémie et ont mieux résisté que prévu lors des récentes périodes de restrictions de la

mobilité.

Le rythme des vaccinations conditionne largement les perspectives de réouverture. Les secteurs

du voyage, des loisirs et de l’hôtellerie continuent de souffrir, mais l’avancée des campagnes

vaccinales renforce la confiance et laisse entrevoir un avenir plus souriant. La demande latente

de services devrait, selon nous, stimuler la croissance au second semestre, engendrant des

épisodes de pression inflationniste dont les banques centrales ne tiendront probablement pas

compte.

Après avoir soutenu avec succès les marchés financiers grâce à de vastes programmes

d’assouplissement quantitatif, les banques centrales vont encore accroître leurs bilans au cours

des prochains trimestres, lesquels devraient se maintenir durablement à des niveaux élevés.

Les gouvernements auront besoin d’un soutien prolongé pour faire face à l’augmentation des

niveaux d’endettement, ce qui freinera un peu plus la croissance potentielle des économies tout

en limitant les pressions inflationnistes.

Une dynamique de croissance proche de son point culminant aux Etats-Unis

Plus d’une année s’est écoulée depuis que l’épidémie de Covid-19 a frappé les Etats-Unis en

mettant à l’arrêt l’économie du pays. La mise en œuvre rapide de mesures de soutien monétaire

et budgétaire a empêché qu’elle ne sombre, en soutenant les marchés financiers et en

fournissant des liquidités supplémentaires aux ménages tandis que le chômage augmentait.

Après un bref tassement de la dynamique au dernier trimestre 2020, les largesses budgétaires

ont ouvert la voie à un retour de l’économie à ses niveaux antérieurs à la pandémie avant l’été.

Très vite rejeté par le parti républicain, le premier plan de soutien de Joe Biden, d’un montant

total de 1.900 milliards USD, a été approuvé grâce à la procédure parlementaire dite de

« réconciliation ». L’adoption d’autres plans à long terme de grande envergure, consacrés

notamment aux infrastructures, à l’environnement et aux inégalités, se révélera plus ardue.

Toutefois, l’assouplissement des restrictions à l’égard des prestataires de services et l’épargne

pléthorique des ménages seront les moteurs d’une croissance de l’ordre de 6% cette année et

fortifieront la reprise de l’emploi au cours des mois à venir, quand bien même les Etats où le

taux de vaccination est plus faible sont aux prises avec le variant Delta.

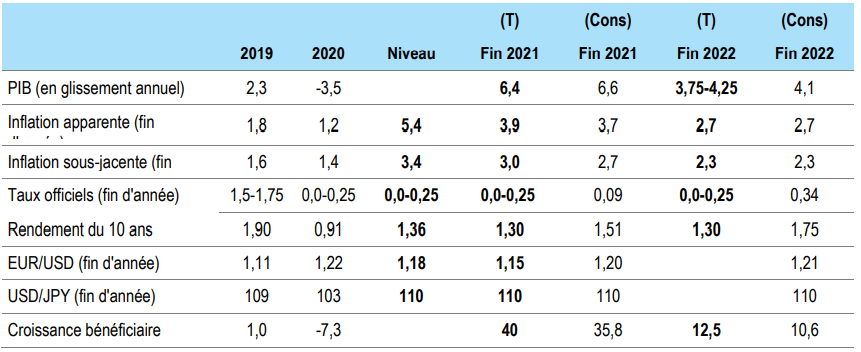

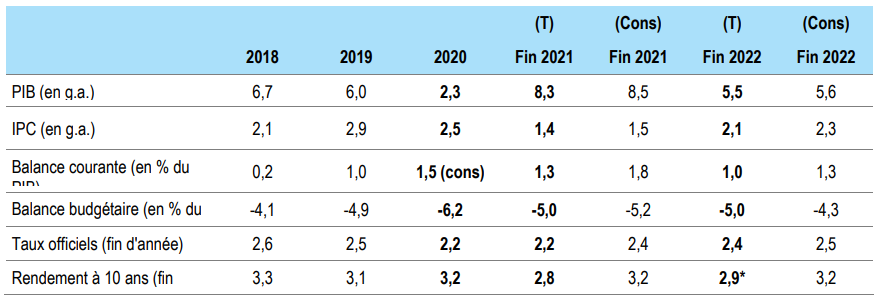

Figure 1 : prévisions pour les Etats-Unis

Source : Threadneedle Asset Management Limited/Bloomberg, août 2021. Notes : (T) = prévisions TAML, (Cons) = prévisions du

consensus * indique une modification provisoire. Modifications apportées aux prévisions Threadneedle : PIB 2021 de 5% à 6,4% ; inflation

globale 2021 de 2,0% à 2,3% ; inflation sous-jacente 2021 de 1,7% à 2,2% ; EUR/ USD 2021 de 1,27 à 1,15 ; USD/JPY 2021 de 100 à

110.

La reprise de la mobilité reste plus lente dans les centres-ville, car le télétravail reste une

solution raisonnable et privilégiée par certains, une tendance qui devrait perdurer pendant un

certain temps encore. Le recours accru au travail à distance a suscité un désir de logements

plus grands, ce qui a alimenté la flambée du marché immobilier. Dès lors qu’une plus grande

proportion de la population se fait vacciner et que de nombreux acheteurs potentiels sont exclus

du marché trop onéreux, le taux de rotation devrait enregistrer une correction puis se stabiliser à

un niveau plus raisonnable.

Le maintien des mesures de soutien à l’économie reste indispensable. La Réserve fédérale est

parfaitement consciente que les ménages à faible revenu issus des minorités ont été les plus

durement touchés par la pandémie. Même si la Fed réduira probablement l’an prochain la

voilure de son programme d’assouplissement quantitatif, son président Jerome Powell a indiqué

qu’il entendait maintenir les taux d’intérêt à un bas niveau aussi longtemps que cela serait

nécessaire au redressement de l’économie.

Zone euro : rattraper le retard

Après un début hésitant, la campagne vaccinale est désormais plus avancée en Europe qu’aux

Etats-Unis. Le variant Delta a eu un impact négatif sur le PIB du deuxième trimestre, mais les

économies semblent plus résistantes aux restrictions rétablies dans un certain nombre de pays.

En effet, les indices de confiance économique conservent une trajectoire ascendante, en

particulier dans le secteur manufacturier au sein duquel les nouvelles commandes semblent être

à l’origine d’un boom post-pandémique. Jusqu’à présent, les données objectives ne reflètent pas

un regain d’optimisme, ce qui est peut-être dû à des effets de retard, aux perturbations des

chaînes d’approvisionnement qui freinent la production ou à un optimisme excessif dans les

enquêtes, comme ce fut le cas lors de l’expansion de 2017.

La situation sous-jacente du marché du travail pourrait manquer de clarté pendant un certain

temps car les données à cet égard continuent d’être faussées par le nombre élevé de personnes

en chômage partiel.

Pour le moment, l’optimisme quant à une vigoureuse reprise économique est alimenté par la

consommation et la nette décrue de l’épargne accumulée depuis environ un an. Une très large

part de la consommation refoulée concernait le secteur des services, dans lequel la possibilité

de récupération de la perte d’activité est à l’évidence limitée. En outre, ce sont surtout les

individus plus âgés et plus riches, dont la propension à consommer est plus faible, toutes

choses étant égales par ailleurs, qui ont accumulé de l’épargne.

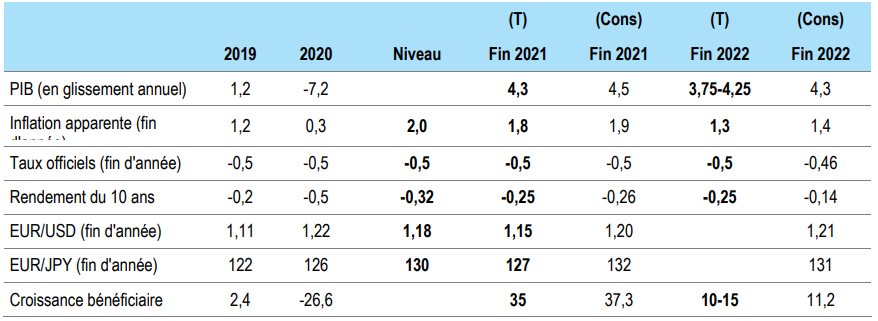

Figure 2 : Prévisions pour la zone euro

Source : Threadneedle Asset Management Limited/Bloomberg, août 2021. Notes : (T) = prévisions TAML, (Cons) = prévisions du

consensus * indique une modification provisoire. Modifications apportées aux prévisions Threadneedle : PIB 2021 de 4,0% à 4,3% ;

inflation globale 2021 de 1,0% à 1,5% ; taux officiels 2021 de -0,6% à -0,5% ; EUR/USD 2021 de 1,27 à 1,15.

La réponse budgétaire européenne semble faible au regard de l’ensemble des mesures de

relance adoptées aux Etats-Unis. Contrairement à leurs homologues nord-américains, les

ménages ont vu leur revenu disponible stagner depuis la fin 2019 dans la zone euro, où les

mesures de soutien ont été mises en œuvre dans une large mesure à travers des dispositifs de

maintien dans l’emploi. Cela se traduira selon nous vraisemblablement par une reprise moins

impressionnante.

La Banque centrale européenne a ajusté son cadre de politique monétaire en s’inspirant de celui

de la Fed, permettant ainsi un dérapage des anticipations d’inflation sur son horizon de

prévision. Cela suggère que sa politique actuellement accommodante pourrait le rester

durablement. Mais à moyen terme, l’espoir d’une progression plus forte du PIB repose

davantage sur l’éventualité que les Etats membres renoncent à mener des politiques

budgétaires procycliques prescrites dans le cadre budgétaire de la zone euro. Il est très

probable que les exigences du Pacte de stabilité et de croissance de l’UE en matière de déficit

et de ratio d’endettement seront suspendues au moins jusqu’en 2023. Les négociations en vue

de changements plus permanents devraient reprendre dans le courant de l’année.

Royaume-Uni : l’économie rebondit, pour le moment

La réouverture de l’économie britannique se poursuit à bon rythme grâce à la réussite de la

campagne de vaccination. Le PIB continue de se redresser rapidement à mesure que certains

secteurs à l’arrêt redémarrent, même poussivement. Toutefois, les indicateurs de croissance à

haute fréquence comme la rotation du personnel dans les entreprises et le volume de paiements

par carte bancaire publiés par l’Office of National Statistics suggèrent une décélération de la

croissance de la consommation après la frénésie de dépenses initiale. Si l’épargne excédentaire

des ménages reste le principal facteur susceptible d’aboutir à une consommation plus forte que

prévu, les données de l’enquête et les précisions sur les modalités de placement de cette

épargne suggèrent toujours une lente résorption de ce stock d’épargne.

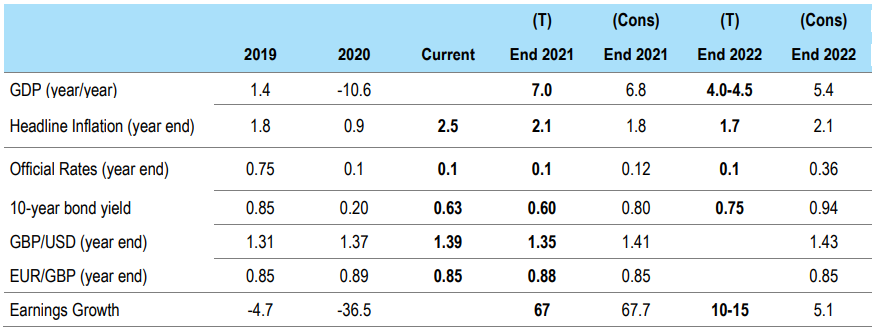

Figure 3 : Prévisions pour le Royaume-Uni

Source : Threadneedle Asset Management Limited/Bloomberg, août 2021. Notes : (T) = prévisions TAML, (Cons) = prévisions du

consensus. Modifications apportées aux prévisions Threadneedle : PIB 2021 de 4 à 6,5 ; PIB 2022 de 5,5-6 à 4,5-5,0 ; inflation globale

2021 de 1,5 à 1,9 ; taux officiels 2021 de -0,1 à 0,1 ; rendement du 10 ans 2021 de 0,25 à 0,75 ; GBP/ USD 2021 de 1,40 à 1,30 ;

EUR/GBP 2021 de 0,91 à 0,88.

L’inflation devrait s’accélérer dans les mois à venir comme dans le reste du monde car les

difficultés d’ajustement des chaînes d’approvisionnement à l’évolution des habitudes de

consommation et aux blocages liés au Covid-19 aboutissent dans l’immédiat à des hausses de

prix. Les salaires semblent également augmenter fortement dans certains secteurs comme la

logistique et le transport de marchandises en raison de la pénurie de main-d’œuvre occasionnée

par la conjonction du Brexit et de la pandémie. Le salaire d’équilibre sera probablement amené à

augmenter à court terme, mais ce ne sera plus nécessairement le cas par la suite.

Dans ce contexte marqué par un regain d’inflation à court terme et la persistance d’une

incertitude quant à la trajectoire à plus long terme de la croissance et de l’inflation, la Banque

d’Angleterre est devenue un peu moins conciliante au fil des mois. L’ampleur du resserrement

monétaire à venir dépendra de la persistance ou non d’une inflation supérieure à la tendance et

nous restons convaincus que ce resserrement ne sera pas aussi marqué que le suggèrent les

cours de marché actuels.

Japon : une nouvelle vague de contaminations retarde un rebond pérenne de la consommation

Notre prévision de croissance du PIB du Japon en 2021 reste inchangée, à 3%. Elle est

supérieure à celle du consensus et conditionnée à la persistance d’une demande externe

porteuse, contrairement à la contraction enregistrée en 2020. Les dépenses d’investissement

devraient également rebondir cette année par rapport à 2020.

Il y a peu de temps encore, le Japon était l’un des pays qui avaient le mieux géré la crise du

Covid-19. Toutefois, le nombre de cas et de décès flambe à nouveau, ce qui a amené le

gouvernement à décréter pour la quatrième fois l’état d’urgence. Dans ces conditions, nous

tablons désormais sur un rebond plus tardif de la consommation, vers la fin du troisième

trimestre lorsque la couverture vaccinale aura augmenté significativement. A l’heure actuelle, le

taux de vaccination au Japon avoisine les 40%, contre environ 60% dans les autres pays

développés. Il a néanmoins augmenté relativement vite une fois la campagne lancée, ce qui

suggère que le nombre d’injections sera suffisant vers la fin du troisième trimestre pour éviter un

reconfinement.

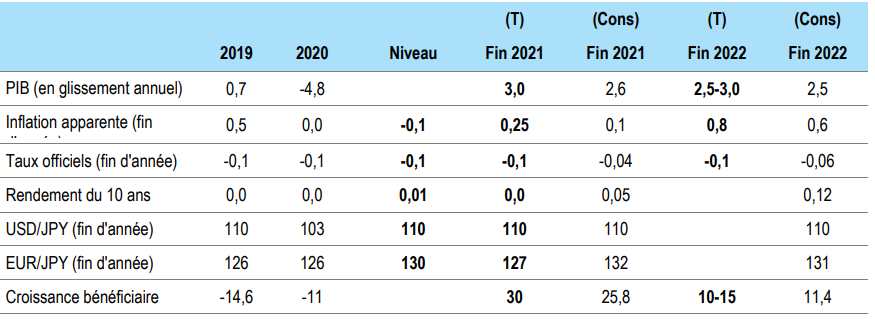

Figure 4 : Prévisions pour le Japon

Source : Threadneedle Asset Management Limited/Bloomberg, août 2021. Notes : (T) = prévisions TAML, (Cons) = prévisions du consensus. Modifications apportées aux prévisions Threadneedle : PIB 2021 de 4,0 à 3,5 ; inflation globale 2021 de 0,5% à 0,25% ;

USD/JPY 2021 de 100 à 110.

Même si la demande intérieure n’est pas encore pleinement rétablie, il convient de noter qu’à

l’instar de la situation observée dans les autres pays développés, le soutien de l’Etat a évité aux

ménages d’enregistrer une baisse de leur revenu disponible, comme c’est le cas habituellement

en période de récession. Par conséquent, les consommateurs aux poches bien remplies sont

susceptibles d’alimenter une forte reprise économique lorsque les restrictions sanitaires seront

levées. Le marché du travail au Japon reste tendu et le ratio offres-demandes d’emplois repart à

la hausse après être resté supérieur à 1 tout au long de cette crise. Cependant, comme signalé

précédemment, ce sont les salaires plutôt que le niveau d’emploi qui tendent à évoluer au cours

du cycle économique au Japon. Les salaires ont également recommencé à augmenter, comme

l’indique leur corrélation avec les indices de révision des bénéfices au cours des mois

précédents.

Dans l’ensemble, l’activité intérieure devrait continuer de se contracter jusqu’à la fin du troisième

trimestre, mais cette contraction s’annonce moins sévère que l’an dernier en raison du soutien

continu apporté par la composante extérieure de l’économie. Lorsque le taux de vaccination

aura augmenté, la vigueur persistante de cette composante devrait selon nous coïncider avec

un rebond marqué et durable de l’activité domestique.

Chine : gérer le risque systémique sans nuire à l'emploi

Le gouvernement chinois n’a pas tergiversé face à la nécessité d’atténuer le risque systémique

en désendettant les collectivités locales et le secteur immobilier. Toutefois, l’environnement dans son ensemble n’était guère propice à la croissance dans les secteurs prioritaires, notamment les

PME et les industries manufacturières. Par ailleurs, le gouvernement est de plus en plus

préoccupé par les créations d’emplois. Par conséquent, nous prévoyons une nouvelle baisse du

coefficient de réserves obligatoires (CRO) au quatrième trimestre afin de dissiper la crainte d’un

retrait prématuré ou accidentel des liquidités. Nous attendons également une rallonge

budgétaire destinée à de nouveaux investissements d’infrastructure.

L’impact du désendettement du secteur immobilier sur la croissance économique sera

probablement plus marqué que prévu actuellement par les participants au marché. Le volume

d’obligations de promoteurs immobiliers en circulation est ressorti en baisse de 5,9% en

glissement annuel au T2, contre un repli de 2,7% au T1 et une progression de 4,8% au T4 2020,

bien loin de la croissance de 12,5% enregistrée en 2019, avant la pandémie. La croissance de

l’encours des prêts immobiliers en RMB est tombée à 9,5% au T2 2021, contre 10,9% au T1 et

14,8% au T4 2020. Cela n’est pas anodin car le secteur immobilier représente 12 à 16% du PIB

de la Chine et jusqu’à 44% des recettes fiscales, qui servent généralement à financer des

investissements d’infrastructure au niveau local. L’impact sur la croissance d’une contraction du

crédit se fait généralement sentir avec un décalage de six à neuf mois. Par conséquent, un

nouveau ralentissement interviendra sous peu.

Figure 5: China forecasts

Source : Threadneedle Asset Management Limited/Bloomberg, août 2021. Notes : (T) = prévisions TAML, (Cons) = prévisions du consensus.

En définitive, on peut se demander si la récente baisse du CRO marque le début d’un nouveau

cycle d’assouplissement et dans quelle mesure les restrictions et la réglementation seront

assouplies pour stimuler la croissance globale. Cette dernière hypothèse est improbable étant

donné les conditions d’emprunt obligataire récemment annoncées pour les collectivités locales

et la hausse des taux de crédit hypothécaire à Shanghai. Le gouvernement devrait plutôt

intensifier ses efforts pour réaffecter le crédit vers les PME manufacturières, dont les

embauches et la croissance des bénéfices ont encore ralenti en raison de la forte hausse des

cours des matières premières et des coûts de transport. A titre d’information, en Chine, 98,7%

des entreprises comptent 300 salariés ou moins et ces petites entreprises représentent plus de

60% du PIB total et 75% des créations d’emplois. Ce segment est également crucial pour la

demande intérieure.

En résumé, la croissance du crédit devrait se stabiliser autour de 11% au second semestre

2021, contre plus de 13% en décembre 2020. L’augmentation des émissions d’obligations d’Etat

et des investissements dans le secteur manufacturier / prêts aux PME devrait compenser la

diminution des émissions réalisées par les promoteurs immobiliers et des prêts hypothécaires

contractés par les ménages. En définitive, le gouvernement entend éviter une bulle de la dette et

des actifs financiers, réduire la vulnérabilité aux facteurs politiques externes et accroître la

demande intérieure. Ces réformes structurelles se poursuivront pourvu que le taux de chômage

de 5,5% visé dans les zones urbaines soit atteint et que 11 millions de nouveaux emplois soient

créés cette année.

Marchés émergents : décélération de la croissance

Depuis le début de l’année 2021, la trajectoire de la croissance aux Etats-Unis diverge de celle

observée dans le reste du monde. Dans les marchés émergents, la croissance est tirée par les

débouchés à l’export, notamment par la demande de matières premières en provenance des

Etats-Unis et de Chine. Cette demande devrait se normaliser au second semestre et les pays

émergents devraient alors dépendre davantage de la demande intérieure pour entretenir leur

croissance. Les prévisions de croissance en Asie ont été amputées de plus d’un point de

pourcentage dernièrement, hormis pour la Chine et le Japon. Cette révision à la baisse est

principalement imputable à la recrudescence des cas de Covid-19 et aux difficultés

d’approvisionnement dans les entreprises. En revanche, les mesures de relance ont soutenu la

croissance en Amérique latine et dans la zone EMOA

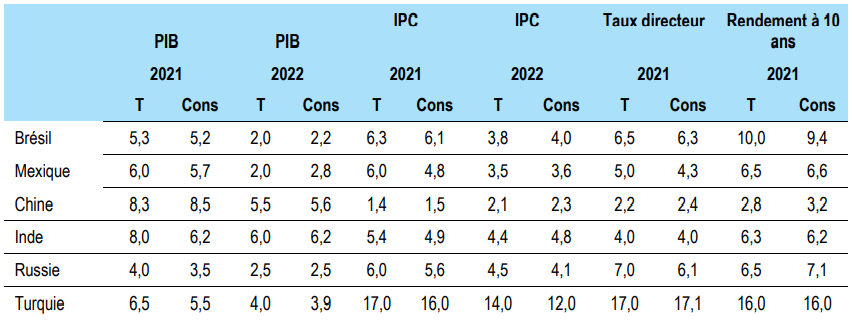

Figure 6 : Prévisions pour les marchés émergents

Source : Threadneedle Asset Management Limited, Bloomberg, avril 2021. Notes : (T) = prévisions TAML, (Cons) = prévisions du

consensus

La recrudescence des cas de Covid-19, imputable aux taux de vaccination plus faibles dans les

pays émergents, et la marge budgétaire plus réduite dans ces pays constituent deux risques

baissiers à surveiller. La consolidation budgétaire a été repoussée à plus tard, mais les pays aux

finances plus fragiles n’ont pas la même capacité à prendre de nouvelles mesures de relance.

Ces dernières sont financées en faisant appel aux marchés intérieurs et, plus rarement, par des

fonds de stabilisation. Malgré la diminution de la part des capitaux étrangers dans le financement

total, le coût de l’endettement est resté bas et les émetteurs n’ont aucune difficulté d’accès aux

marchés.

S’agissant des politiques monétaires menées localement, un vaste cycle de resserrement est en

cours car les banques centrales de pays émergents ont une longueur d’avance sur la Fed et

réagissent aux pressions inflationnistes intérieures. Les soldes courants ne sont guère

préoccupants jusqu’ici car la demande intérieure est atone, mais cette dernière devrait se

redresser l’an prochain.

Le contexte politique dans les pays émergents reflète un soutien limité de l’Etat et une

augmentation rapide des taux de pauvreté, qui pourrait se traduire par une plus grande incertitude

politique et de l’agitation sociale. Historiquement, la hausse des cours des denrées alimentaires

est un signe annonciateur d’instabilité dans les pays émergents et cette année n’échappe pas à la

règle.

La rentabilité des entreprises s’est vite redressée dans les pays émergents. L’incertitude perdure

sur le front du Covid-19 en raison des taux de vaccination moins élevés. Par conséquent, nous

pensons que les entreprises des pays émergents continueront de donner la priorité au

désendettement et à l’investissement au second semestre mais, sous la pression des

investisseurs, les distributions aux actionnaires devraient devenir une priorité en 2022.

En résumé, l’expansion économique devrait se poursuivre dans le monde émergent, mais à un

rythme plus lent.