Un positionnement sélectif à contre-courant

La performance de la plupart des actifs peut être décomposée en deux éléments fondamentaux : les variations des flux de trésorerie et des taux d’actualisation. Depuis un mois environ, pour les actifs risqués tels que les actions, chacun de ces deux éléments a évolué favorablement. Les prévisions relatives aux bénéfices, qui sont la principale source de flux de trésorerie pour les investisseurs en actions, se sont stabilisées à la mi-mai pour les actions mondiales et, à mesure que les entreprises publiaient leurs résultats, les analystes se montraient plus optimistes quant à la trajectoire future des bénéfices. Malgré la sévère chute des bénéfices enregistrée au second trimestre, l’évolution des prévisions de bénéfices pour l’indice MSCI All Country World suggère que vers la fin de l’année prochaine, ils seront légèrement supérieurs à leur niveau de décembre 2019.

Par ailleurs, la politique monétaire est extrêmement accommodante et, malgré un mois d’août marqué par une performance médiocre pour les emprunts d’Etat de référence, les taux d’actualisation courts dans les marchés développés devraient rester très bas (aux Etats-Unis) voire négatifs (en Europe) pendant les cinq prochaines années au moins. Le nouveau cadre de politique monétaire de la Fed pourrait encore renforcer ces tendances accommodantes.

Les bénéfices, la conjoncture macroéconomique et les valorisations

Dans ces conditions, pourquoi avons-nous commencé à aller à contre-courant de manière sélective ? Pour trois grandes raisons liées les unes aux autres : des résultats (ou flux de trésorerie) régionaux moins bons occultés par les agrégats mondiaux ; notre opinion macroéconomique globalement mesurée (notre prévision de croissance économique se situe dans le dernier décile des estimations du consensus pour la plupart des zones géographiques cette année) ; enfin, les valorisations plus élevées après une période de performances exceptionnelles pour certains segments obligataires, par exemple. Les agrégats masquent souvent des tendances sous-jacentes et, même si les prévisions de bénéfices aux Etats-Unis ont vite rebondi, ce n’est pas le cas pour toutes les autres zones du monde, à l’exception de l’Asie émergente1.

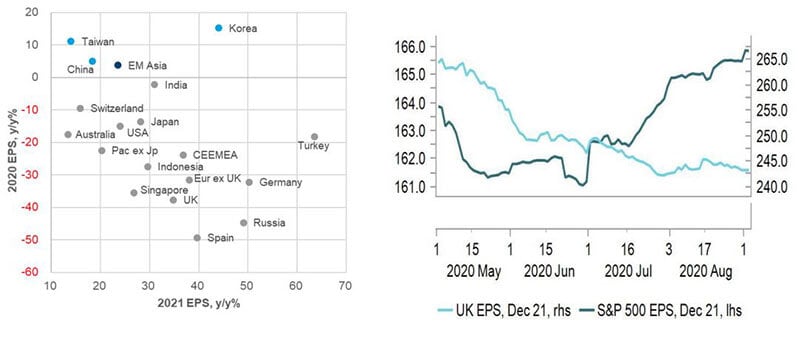

Certes, l’Asie émergente sera sans doute la seule région à enregistrer une croissance des bénéfices en 2020 et en 2021 (Figure 1, éch. gauche) et c’est là-bas, ainsi qu’aux Etats-Unis, que nous concentrons notre prise de risque actions2. Les bénéfices se sont nettement contractés cette année au Royaume-Uni et, dans une moindre mesure, en Europe continentale. Quant aux prévisions de bénéfices à la fin 2021, elles sont revues à la baisse, ce qui n’est pas le cas aux Etats-Unis et en Asie émergente (Figure 1, éch. droite). A cela s’ajoutent d’autres obstacles : le Brexit, une possible flambée du chômage en octobre avec l’expiration des dispositifs de chômage partiel et un marché dont la composition entraîne une surreprésentation des titres « value » dans l’indice, qui seront mis à rude épreuve dans l’environnement que nous envisageons (plus de précisions ci-dessous).

L’ensemble de ces évolutions nous a amenés à réduire notre exposition aux actions britanniques lors de la troisième semaine du mois de juillet, avec à la clé une sous-pondération dans notre grille d’allocation d’actifs. La perspective d’une croissance atone des bénéfices et le regain d’inquiétude sur le front de la pandémie de COVID-19 nous ont également dissuadés de prendre une exposition cyclique au moyen des actions européennes. A la place, nous avons préféré une position longue sur l’euro, qui devrait profiter d’une inflexion majeure des politiques publiques avec, par exemple, la création du fonds de relance de l’UE et les politiques monétaires extrêmement laxistes au niveau mondial, mais sans la sensibilité au cycle qui caractérise les actions.

Figure 1 : Des résultats d’entreprises mitigés… avec des points d’arrivée différents en 2021

Source: Macrobond, 2 Septembre 2020.

Prévisions macroéconomiques

Ne pas privilégier les valeurs cycliques décotées ou les petites capitalisations en ce moment est un choix justifié au regard de nos prévisions macroéconomiques vraiment mesurées. Même si le confinement généralisé a eu un impact moins sévère que redouté sur le PIB du deuxième trimestre (ce qui nous a amenés la semaine dernière à revoir à la hausse notre prévision de croissance du PIB des Etats-Unis en 2020, à -5,5% contre -7,5% précédemment), nos prévisions macroéconomiques restent vraiment mesurées. En effet, la révision à la hausse pour 2020 s’est accompagnée d’une révision à la baisse de notre prévision de croissance pour 2021. Pour l’Europe, le Royaume-Uni et le Japon, nos prévisions de croissance pour 2020 se situent dans le dernier décile ou presque et nous pensons que le PIB réel retrouvera son niveau de la fin 2019 après décembre 2021 (un scénario à mi-chemin entre celui d’une reprise en U et celui d’une reprise en L, pour faire simple). Et les risques sont nombreux (possible flambée du chômage lorsque les dispositifs de chômage partiel arriveront à échéance, issue incertaine de la présidentielle américaine, crainte d’un reconfinement en cas de deuxième vague de COVID-19).

Le marché des obligations d’entreprises, investment grade notamment, est un pan des marchés financiers qui a beaucoup progressé depuis la première vague de COVID-19 en mars. Les obligations d’entreprises investment grade offraient alors un rendement reflétant un taux de défaut supérieur de 50 fois à la normale et leur valorisation était supérieure de 2,5 écarts-types à la moyenne de long terme3.

Après un vif rebond, les obligations d’entreprises investment grade sont désormais légèrement surévaluées par rapport à la moyenne de long terme. Les obligations d’entreprises de meilleure qualité cotent au-dessus de leur juste valeur environ 60% du temps, mais leurs émetteurs présentent un bilan plus sain que ceux des autres segments du marché du crédit et restent des bénéficiaires majeurs de la politique des banques centrales. Néanmoins, les gains supérieurs à la normale escomptés pour les portefeuilles d’allocation d’actifs ne sont plus d’actualité. Par conséquent, lors de la dernière semaine du mois d’août, nous avons ramené notre avis sur les obligations d’entreprises les mieux notées à « Favorable », le même que pour les obligations à haut rendement. Toutefois, notre avis reste défavorable à l’égard des emprunts d’Etat de référence, dont le profil risque/rendement actuel nous semble actuellement médiocre compte tenu de leur valorisation actuelle.

Comme précédemment, ces ajustements ne nous situent pas en mode défensif pour autant : en effet, nous sommes toujours relativement exposés aux risques actions et de crédit. Des taux d’actualisation effectifs plus faibles apportent un soutien considérable à mesure que les économies redémarrent ; nous privilégions des positions longues sur les actifs susceptibles d’en profiter le plus. Mais comme les marchés ont rebondi et que les risques ne sont plus les mêmes, nous allons à contre-courant du marché dans les secteurs plus cycliques, et ce de manière sélective.

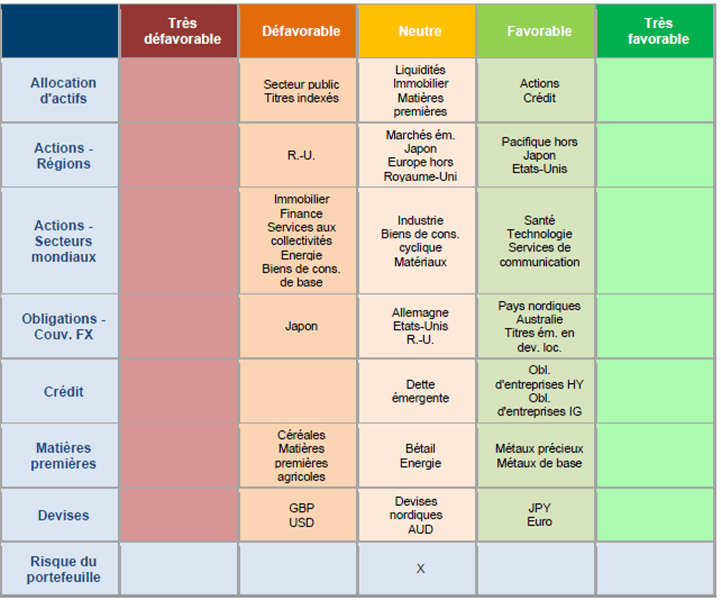

Figure 2 : L’allocation d’actifs en bref Source

Source: Columbia Threadneedle Investments, 2 Septembre 2020.