- Alors que le choc colossal et synchronisé provoqué par le COVID-19 sur l’économie a déclenché une réponse tout aussi spectaculaire et synchronisée, nous avons, comme beaucoup d’autres, nettement réduit nos attentes vis-à-vis de la croissance économique et des bénéfices des entreprises en 2020.

- Trois événements ont depuis fait pencher une fois encore la balance, mais cette fois du côté des valeurs cycliques sélectionnées, dans le respect d’un budget de risque plus neutre : le résultat relativement favorable des élections américaines ; le nombre beaucoup plus élevé que prévu de vaccins nettement plus efficaces contre le COVID-19 ; et des contractions de l’activité moins prononcées que ce que l’on pouvait redouter en 2020, a conduit à des prévisions de croissance de l’économie et des bénéfices « en V ».

- Nous nous sommes attachés à renforcer les expositions aux actions du Japon et des pays émergents d’Asie, que nous détenons en plus des actions américaines. Nous continuons par ailleurs de privilégier les marchés du crédit, mais dans la mesure où les spreads se sont normalisés, nous complétons nos positions en livres ou en dollars par des crédits plus rémunérateurs, qui devraient eux aussi profiter d’une amélioration de la situation cyclique, ainsi que de la poursuite des politiques monétaires ultra-accommodantes. Autant de secteurs qui vont, selon nous, profiter des meilleures performances ajustées du risque au cours des 12 à 18 prochains mois.

- Les prévisions de Columbia Threadneedle tablent sur un plafond de 2% pour les rendements américains à 30 ans et de 1% pour les rendements à 10 ans, ce qui devrait constituer un terrain propice à des rebonds durables des actifs risqués.

Relance mise à part, le choc à court terme entraîné par les arrêts d’urgence de l’activité économique était voué à être gigantesque. Néanmoins, nous avons également renforcé considérablement notre exposition aux actifs risqués de qualité à travers nos fonds multi-actifs, et nous l’avons maintenue jusqu’en fin d’été, ce qui nous a permis de dégager des bénéfices hors normes dans des domaines qui non seulement semblaient profondément bouleversés,2 mais qui allaient vraisemblablement profiter de politiques ultra-accommodantes, à l’image des obligations investment grade et des actions de qualité supérieure.

Nous nous sommes attachés à renforcer les expositions aux actions du Japon et des pays émergents d’Asie, que nous détenons en plus des actions américaines. Nous continuons par ailleurs de privilégier les marchés du crédit

Projetons-nous à présent vers les journées plus ensoleillées de novembre, qui ont vu trois événements qui ont fait pencher une fois encore la balance, mais cette fois du côté des valeurs cycliques sélectionnées, dans le respect d’un budget de risque plus neutre. Tout d’abord, le résultat relativement favorable des élections américaines a réduit les risques d’événements extrêmes et apporté un certain répit budgétaire non anticipé. Ensuite, le nombre de vaccins nettement plus efficaces contre le COVID-19 a été beaucoup plus élevé que ce que nous et beaucoup d’autres espérions. Dernier point, mais pas le moindre, les contractions de l’activité en 2020 seront moins prononcées que ce que l’on pouvait redouter, ce qui a conduit à des prévisions de croissance économiques et des bénéfices « en V » dans des régions comme les Etats-Unis et le Japon, tandis que les marchés émergents asiatiques ont rapidement balayé les perturbations provoquées par le COVID-19. Si ce dernier élément compte peut-être moins pour des marchés généralement tournés vers l’avenir, qui ont également su voir au-delà des deuxièmes vagues de contaminations et des mesures plus sévères qu’elles ont provoquées, il pose effectivement les jalons d’une reprise plus durable.

Nous nous sommes attachés à renforcer les expositions aux actions du Japon et des pays émergents d’Asie, que nous détenons en plus des actions américaines. Nous continuons par ailleurs de privilégier les marchés du crédit, mais dans la mesure où les spreads se sont normalisés, nous complétons nos positions en livres ou en dollars par des crédits plus rémunérateurs, qui devraient eux aussi profiter d’une amélioration de la situation cyclique, ainsi que de la poursuite des politiques monétaires ultra-accommodantes. Ce sont ces secteurs qui vont, selon nous, profiter des meilleures performances ajustées du risque au cours des 12 à 18 prochains mois. Il faut toutefois avoir confiance dans le fait que les faibles taux d’actualisation justifient les cours de marché actuels, même en tenant compte des facteurs positifs que nous venons de décrire.

D’un côté, en associant des titres de croissance de qualité aux Etats-Unis et des valeurs cycliques bien notées d’Asie, nous pourrons engranger des profits en hausse au cours des deux années à venir. Les entreprises asiatiques au levier opérationnel élevé en sont un très bon exemple : les bénéfices devraient grimper de 10% au Japon et de plus de 17% dans les marchés émergents d’Asie entre cette année et 2022, avec des multiples à terme identiques à ceux du Royaume-Uni, où la croissance attendue des bénéfices est de 0,25%. L’Asie bénéficie en outre du coup de pouce offert par la souplesse des conditions monétaires intérieures : les mesures d’incitation au crédit menées en Chine viennent, par exemple, de dépasser leur maximum de 2016 et ne sont plus qu’à un souffle de leur niveau de 2012/13.3

D’un autre côté, les valorisations sont au plus haut : 40% des échanges sur les marchés d’actifs se situent à présent à un sigma au-dessus de leurs moyennes à long terme.4 C’est la principale raison pour laquelle nous ne sommes pas aussi optimistes que nous l’étions plus tôt cette année au sujet des performances ajustées du risque. Les valorisations des indices d’actions atteignent des sommets par rapport à leurs propres données historiques sur différents indicateurs et le rendement actuariel des obligations d’entreprise à haut rendement est proche de son record absolu. En d’autres termes, le coût de financement des sociétés a rarement été aussi bon.

Nos prévisions centrales tablent sur un plafond de 2% pour les rendements américains à 30 ans et de 1% pour les rendements à 10 ans, ce qui devrait constituer un terrain propice à des rebonds durables des titres risqués

Les prévisions de Columbia Threadneedle tablent sur un plafond de 2% pour les rendements américains à 30 ans et de 1% pour les rendements à 10 ans, ce qui devrait constituer un terrain propice à des rebonds durables des titres risqués. De même, un décrochage des rendements à plus long terme est l’un des risques les plus importants.

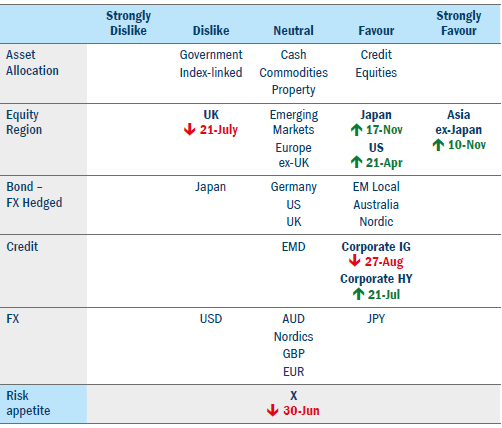

Figure 1 : Aperçu de l’allocation d’actifs et principaux changements récents soulignés

Soource : Columbia Threadneedle Investments, 8 décembre 2020.