¿Cuál es el impacto real de DeepSeek en la IA? ¿Qué conlleva para los inversores?

En las últimas semanas, se ha especulado mucho sobre el posible impacto de DeepSeek, un modelo de inteligencia artificial (IA) chino, dentro del ecosistema de la IA, lo que se ha traducido en importantes fluctuaciones en el precio de las acciones. Sin embargo, creemos que algunos aspectos clave del discurso de DeepSeek no son acertados. Y estos son los motivos:

El bombo publicitario y la realidad

Los recientes titulares sobre DeepSeek han suscitado un intenso debate en la comunidad inversora, en concreto, en torno a la idea de que marca el fin del dominio de la IA estadounidense y podría reducir drásticamente la demanda de infraestructuras de IA. Creemos que gran parte de este discurso es erróneo o, al menos, se centra en los aspectos equivocados. Los problemas que rodean a DeepSeek revisten un carácter muy técnico y requieren una comprensión matizada tanto de la tecnología de la IA como de la estrategia empresarial.

Uno de los puntos clave de la controversia es el coste de entrenar el modelo de DeepSeek. Se afirma que solo cuesta 6 millones de USD entrenar el último modelo de lenguaje de gran tamaño (LLM) de DeepSeek en un número relativamente pequeño de unidades de procesamiento gráfico (GPU), al tiempo que iguala el rendimiento de líderes del sector, como GPT-4 de OpenAI y Claude de Anthropic.

Sin embargo, creemos que esta cifra no refleja la totalidad de los costes que ello implica. Por ejemplo, no refleja el coste de contratar a los mejores investigadores en IA ni el valor de aprovechar la investigación ya existente de los principales laboratorios de IA. También preocupa que DeepSeek pueda haber subestimado el número —y, por lo tanto, el coste total— de GPU utilizadas en el proceso. Una forma de verlo: es como si afirmáramos que hemos construido un coche por 1000 USD sin tener en cuenta el coste de la fábrica, los ingenieros y las décadas de investigación automovilística.

La verdadera innovación: los modelos de razonamiento

Aunque se ha prestado mucha atención al coste del entrenamiento, la verdadera innovación radica en el modelo de razonamiento de DeepSeek, R1. Los modelos de razonamiento son sistemas de IA que pueden desglosar problemas complejos en pasos y suponen un avance con respecto a las consultas estándar del LLM. DeepSeek parece haber demostrado que la creación de modelos de razonamiento no resulta tan difícil ni costosa como se creía. Aunque puede que no sea tan complicado construir un modelo de razonamiento, hacerlo funcionar con gran precisión cobra cierta importancia, y no parece que el rendimiento de DeepSeek coincida todavía con el de OpenAI o Google. También parece que el modelo R1 de DeepSeek inventa respuestas a un ritmo significativamente mayor que los modelos de razonamiento y de código abierto similares.1

En términos más generales, como inversores, esta innovación es significativa porque sugiere que los modelos de razonamiento podrían pasar a ser más accesibles y más comunes, lo que fomentaría un incremento de la demanda de infraestructuras de IA. El motivo radica en que los modelos de razonamiento, aunque son más eficientes en algunos aspectos, requieren mucha más potencia de cálculo que los modelos básicos de IA. Además, a medida que se reduce el coste de la IA y aumenta su capacidad, su uso tiende a aumentar con creces. Las compañías están encontrando nuevas formas de utilizar la IA que requieren más, no menos, potencia informática. Este fenómeno sigue un patrón que los economistas denominan «la paradoja de Jevons»: cuando la tecnología se vuelve más eficiente, la gente suele acabar utilizándola más.

La calidad y el rendimiento, no el coste, impulsarán la adopción de la IA

Para comprender de verdad las implicaciones de DeepSeek, debemos considerar tanto la calidad como el rendimiento de los modelos de IA. El discurso que rodea a DeepSeek ha puesto gran énfasis en el coste, pero el verdadero motor de la adopción de la IA es la mejora de la calidad y el rendimiento. A medida que los modelos de IA vayan aumentando su capacidad y eficiencia, se utilizarán en una gama más amplia de aplicaciones, lo que avivará la demanda de infraestructuras de IA.

Los modelos de razonamiento representan un salto significativo en las capacidades de la IA. Estos modelos no solo son más precisos, sino también más versátiles, ya que son capaces de procesar tareas complejas que no están al alcance de los LLM estándar. Desde el punto de vista del gasto de capital (capex), esta mayor capacidad genera un incremento de capex de infraestructuras de IA necesario. En concreto, los modelos de razonamiento requieren más recursos informáticos, hardware de IA, refrigeración y energía, entre otros.

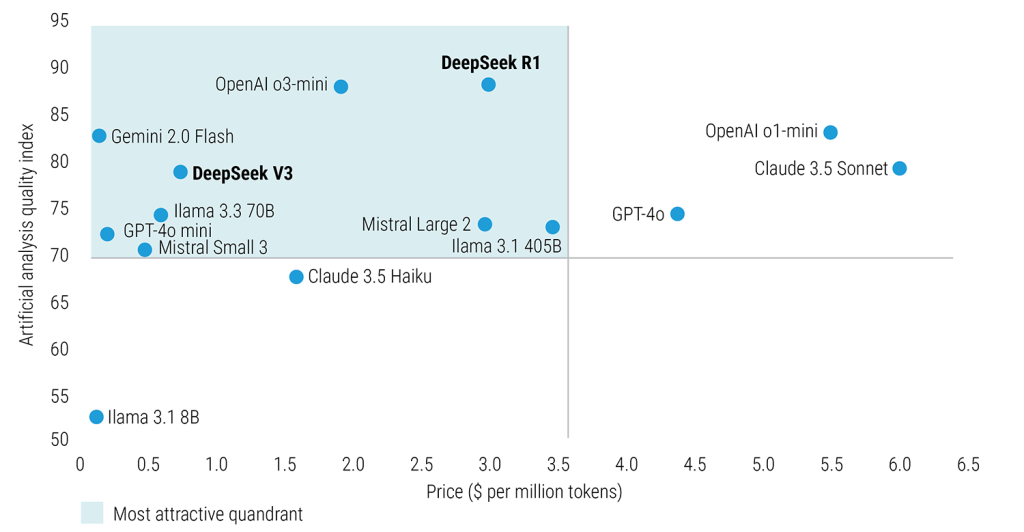

La calidad es importante, a medida que la competencia presiona a la baja los precios de los modelos de IA

Calidad frente a precio

Fuente: Artificial Analysis, a 10 de febrero de 2025. Artificial Analysis Quality Index: resultado promedio de nuestras evaluaciones que abarcan diferentes dimensiones de la inteligencia de modelos. Actualmente incluye conocimiento a nivel universitario (MMLU), razonamiento avanzado a nivel de posgrado (GPQA), matemáticas y la competencia en codificación (HumanEval). Las cifras del modelo OpenAI o1 son preliminares y se basan en las cifras declaradas por OpenAI. Precio por token, representado en USD por millón de tokens. El precio es una combinación de los precios de los tokens de entrada y salida (ratio 3:1).

Sin embargo, el debate de DeepSeek plantea la preocupación de si el desarrollo de modelos de IA en sí mismo es un «buen negocio». Compañías como Meta y DeepSeek están dispuestas a liberar el código fuente, es decir, a «regalar» sus modelos de IA porque ganan dinero de otras formas. Sin embargo, las principales compañías tecnológicas no tienen previsto reducir sus inversiones en IA como respuesta a DeepSeek. Este hecho se debe a que la IA se considera una tecnología transformadora que penetrará en casi todos los sectores de la economía, desde la atención sanitaria y el descubrimiento de fármacos hasta los servicios automovilísticos y financieros. Las compañías tecnológicas entienden que las inversiones actuales son necesarias para aprovechar estas oportunidades futuras. Es similar al caso de las aerolíneas, a las que a menudo les cuesta obtener beneficios, mientras los fabricantes de aviones y los operadores de aeropuertos pueden seguir dirigiendo negocios rentables.

Conclusión

La mejor manera de entender DeepSeek es como parte de las numerosas innovaciones que están mejorando con rapidez el rendimiento de la IA, al tiempo que reducen su coste. La mayoría de estas innovaciones pasan desapercibidas para los inversores y el público en general. DeepSeek fue objeto de atención y provocó una intensa reacción en el mercado. Sin embargo, en el contexto de los avances de la IA, debemos entenderla como un aspecto evolutivo. Y, echando la vista atrás, la verdadera cuestión es incrementar la capacidad y la accesibilidad de la IA, lo que, en términos históricos, se traduce en una mayor demanda de potencia informática. Por lo tanto, creemos que el ecosistema de las infraestructuras de IA en general sigue estando bien posicionado para el crecimiento. En relación con los inversores a largo plazo, estos momentos de incertidumbre pueden crear oportunidades, sobre todo, si se mantiene un enfoque diversificado de la exposición a la IA.