Schuldtitel vor einem veränderlichen und ungewissen Hintergrund hochgestuft

Die endgültigen Kosten für das Gesundheitssystem und die wirtschaftlichen Folgen von Covid-19 sind derzeit nicht bekannt. Die Reaktionen des öffentlichen Gesundheitswesens haben die menschlichen Kosten der überwältigenden Überlastung der Intensivstationen und der explodierenden Zahl vermeidbarer Todesfälle gegen den sprunghaften Anstieg der Arbeitslosigkeit, den Zusammenbruch der Investitionen und die mit der sozialen Distanzierung verbundene Nachfragezerstörung abgewogen. Die Regierungen haben verständlicherweise das Leben dem Wohlstand vorgezogen.

Die politischen Entscheidungsträger waren jedoch ebenfalls bestrebt, die Bilanzen von Regierungen und Zentralbanken dazu zu nutzen, ihre Wirtschaftsstrukturen über einen Zeitraum von drei bis sechs Monaten einzufrieren. Dies geschah wahlweise mithilfe von Garantien subventionierter Geschäftskredite, der Bereitstellung von Zuschüssen für kleine und mittelständische Unternehmen und Haushalte, der Lohnkostengarantie im Privatsektor sowie der Umsetzung einer Reihe aufsichtsrechtlicher und bilanzieller Stundungsmaßnahmen.

Ein mit perfekter Voraussicht angemessen abgezinstes perfektes Einfrieren würde die Finanzmärkte relativ unbeeindruckt lassen – der Aufschub oder die Aussetzung der ersten sechs Monate eines anhaltenden Ertragsstromes würde vielleicht relativ geringe Martkschwankungen rechtfertigen. Ein unvollständiges Einfrieren hätte jedoch zur Folge, dass aus Cashflow-Problemen innerhalb der betroffenen Volkswirtschaften und ihrer Handelspartner weitreichende Solvenzprobleme würden: Unternehmensausfälle nehmen zu, und die jüngste Schwäche der Finanzmärkte ist nur ein Vorgeschmack auf einen bedeutenderen Zusammenbruch als Begleiterscheinung einer synchronisierten weltweiten Depression.

Wenn die Zukunft auch unbekannt ist, so wissen wir doch das eine oder andere über die Gegenwart.

Zunächst wissen wir etwas über die Bewertungen. Die über Staatsanleihen hinausgehende zusätzliche Rendite, die Unternehmensanleihen mit Investment Grade bieten, hat sich dieses Jahr von rund +100 Basispunkten auf rund +300 Basispunkte verdreifacht. Die Rentenmärkte stellten ihre Funktion letzte Woche zeitweilig ein und es kam zu zahlreichen Störungen in Verbindung mit Liquidationen ohne Kaufgebote.

Es war nicht ungewöhnlich, dass langfristige Investment-Grade-Anleihen an einem Tag um zehn Punkte und am nächsten Tag wieder um zehn Punkte fielen; die wichtigsten Nachrichten bezogen sich auf die mangelnde Markttiefe und den Druck seitens der Verkäufer, Barmittel aufzunehmen. Rechnet man die Einpreisungen in die Marktspannen heraus, so entschädigt der Markt Anleger unseren Schätzungen nach für eine kumulierte Ausfallrate von ca. 25 % gegenüber den ca. 0,5 %, die für Unternehmensanleihen mit Investment Grade gelten. Bei Hochzins- und Schwellenländeranleihen haben wir deutliche Spread-Ausweitungen und erhebliche negative Renditen beobachtet, und die Renditespreads von Unternehmensanleihen entschädigen Anleger für eine kumulierte Ausfallrate von ca. 42 %. Diese Ausfallraten übersteigen bei weitem die bisher im letzten Jahrhundert verzeichneten Höchststände. Die Aktienmärkte sind dahingeschmolzen, bleiben allerdings funktionsfähig, und trotz der Kursverluste haben sie die durch die Bewegungen an den Rentenmärkten implizierten Wertentwicklungen übertroffen.

Politik

Dann wissen wir noch etwas über die Reaktionen der Politik. Ein umfangreiches Finanzpaket kann Covid-19 nicht eher heilen als eine Zinssenkung, die Wiederaufnahme der quantitativen Lockerung, tägliche Devisen-US-Dollar-Swapauktionen oder die Buchstabensuppe aus Liquiditätshilfen der Zentralbanken. Diese finanz- und geldpolitischen Programme können allerdings die Störungen an den Rentenmärkten angehen und sie letztendlich beheben. Zentralbanken kontrollieren die Geldmenge und können, mit der entsprechenden Bereitschaft, jeden Vermögenswert einer Volkswirtschaft mit neu geschaffenen Reserven kaufen. Zwar können Zentralbanken das Virus nicht heilen, noch sind sie in der Lage, die Gesamtwirtschaft perfekt einzufrieren, doch sie haben letztendlich die Kontrolle darüber, ob die akuten Störungen der Rentenmärkte das Finanzsystem aus dem Lot bringen und eine zweite weltweite Finanzkrise hervorrufen können. Und sie haben mit erstaunlicher Geschwindigkeit Maßnahmen von gigantischem Ausmaß angekündigt.

Drittens ist uns bewusst, dass der Schock für die Konjunktur auf kurze Sicht gewaltig sein wird, da ganze Wirtschaftssektoren einfach dichtmachen. Es ist noch unklar, ob die Versuche, die Wirtschaft einzufrieren, von Erfolg gekrönt sein werden. Somit sind die führenden Wirtschaftsindikatoren, an denen wir uns orientieren, von geringer Bedeutung und scheinen extrem veraltet. Die Analysteneinschätzungen der Unternehmensgewinne sind nicht in dem Ausmaß gefallen, nach dem unsere Kollegen in der Anlageabteilung suchen, andererseits gelten Analysteneinschätzungen für 2020 auch nicht als wichtige Datenpunkte – worauf es wirklich ankommt, ist, wie die Welt 2021-22 daraus hervorgeht.

Wie nutzen wir diese einsichten?

Sicher hinter ihren Bildschirmen verschanzt, sprechen Portfoliomanager in Zeiten bedeutender Unsicherheit vom „Nebel des Krieges“. Die Wendung findet ihren Nachhall, klingt angesichts der allgegenwärtigen Bedrohung für das menschliche Leben jedoch gedankenlos. Stattdessen gehen wir vorsichtig vor und stützen uns auf unser Verständnis davon, wie die Welt sich verändert hat und wie die Finanzmärkte ihre Entwicklung eingepreist haben. Wir charakterisieren die Covid-19-Pandemie weiterhin als einen schwerwiegenden, aber vorübergehenden Schock. Es ist uns bewusst, dass die Politik nicht in der Lage sein wird, die Wirtschaft vollständig einzufrieren, doch hat sie sich entschlossen gezeigt, Diskontsätze finanzieller Vermögenswerte zu deckeln und somit zu verhindern, dass die Krise des Gesundheitssystems zu einer weltweiten Finanzkrise auswächst.

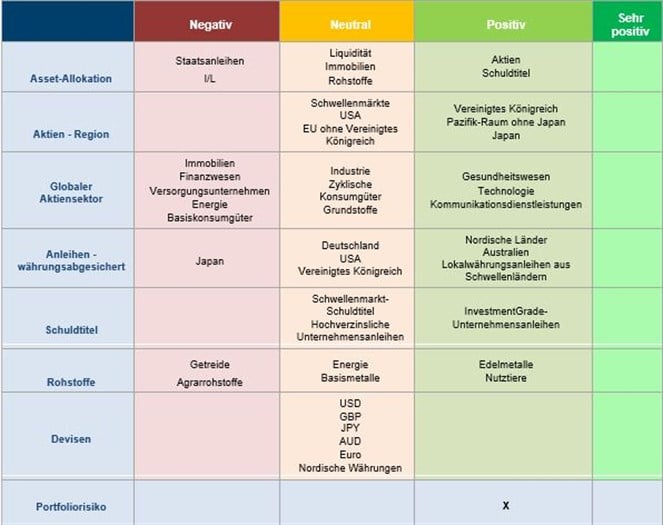

Und so haben wir Investment-Grade-Anleihen heute von neutral auf positiv verbessert, und wir haben unsere allgemeine Risikobereitschaft ebenfalls auf positiv heraufgestuft. Unter sonst gleichen Bedingungen werden wir in unabhängigen Fonds größere Portfoliorisiken eingehen. Unserer Einschätzung nach wird dieses Risiko in den nächsten 12 bis 18 Monaten mit außergewöhnlichen Renditen belohnt. Die Situation bleibt allerdings im Fluss. Die derzeitige Unsicherheit bezüglich der Dauer des Abschwungs und des Ausmaßes, in dem die Steuerbehörden ihre angekündigten Pläne ausführen können, halten uns davon ab, diese Risikobereitschaft bis zu ihrem Höhepunkt – stark positiv – auszureizen.

Abbildung 1: Asset-Allokation – Momentaufnahme

Quelle: Columbia Threadneedle Investment, 26/3/2020.