Nel 2022 ci aspettiamo che il filo conduttore del mercato si sposti verso la tradizionale fase espansionistica del ciclo economico. Vediamo cosa implica tutto ciò per gli investitori obbligazionari.

Ostacoli monetari

Per tutto il 2021, la mano invisibile delle politiche monetarie

accomodanti a livello mondiale ha sostenuto i mercati finanziari.

Per il 2022 si profila invece uno scenario alquanto diverso. Dopo

il ridimensionamento degli acquisti di attivi che abbiamo già

avuto modo di osservare, dovremmo prepararci a un contesto

molto diverso per i tassi d’interesse a breve termine e mettere in

conto rialzi per gran parte dei principali istituti centrali. Il venire

meno del supporto monetario e le valutazioni iniziali onerose

suggeriscono un approccio più selettivo al reddito fisso nel 2022.

Potenziali astri nascenti

Nei periodi di recessione capita spesso che le agenzie di

rating declassino le società le cui sorti economiche iniziano

a essere sfavorevoli. Durante la pandemia, il volume di questi

“angeli caduti” ha raggiunto livelli senza precedenti: 184

miliardi di dollari di obbligazioni societarie hanno perso il loro

status investment grade (IG).1 Gestione aggressiva dei costi,

spese per investimenti, dividendi, riacquisti di azioni e strutture

di capitale: tutto ha aiutato a stabilizzare i saldi di cassa

delle imprese. Il progressivo ritorno della domanda ha fatto

crescere rapidamente i margini di profitto e il free cash flow,

consentendo alle aziende di ripagare il debito e migliorare la

propria qualità creditizia. Riteniamo che il 2022 sarà l’anno degli

“astri nascenti”, in quanto molte società high yield verranno

promosse e passeranno nella fascia investment grade (Figura 1).

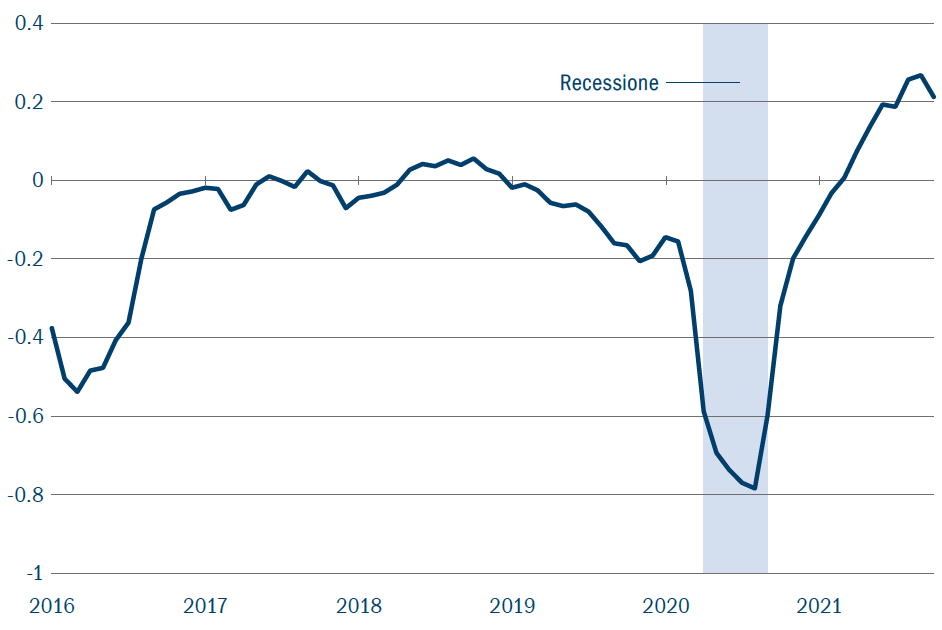

Figura 1: Astri nascenti: gli innalzamenti del merito di credito delle società high yield stanno superando i declassamenti post recessione

Fonte: Bank of America/Macrobond, ottobre 2021. Tassi di migrazione del credito high yield: upgrade netti su sei mesi mobili in percentuale del valore di mercato, 1° gennaio 2016 – 31 ottobre 2021.

Vantaggi delle opportunità fuori benchmark

L’ondata di liquidità indotta dal Covid-19 ha riportato gli investitori nei mercati

finanziari di tutto il mondo, spingendo le valutazioni a livelli storicamente

onerosi in gran parte dei mercati obbligazionari liquidi. Le eccezioni degne di

nota sono le obbligazioni meno liquide, meno seguite o meno incluse negli

indici. Ciò vale in modo particolare per il credito strutturato e i municipal bond.

Quasi il 40% dei mortgage-backed securities e asset-backed securities non

è incluso in alcun benchmark, comprese gran parte delle opportunità più

proficue di questo universo. La stessa dinamica si riscontra nel segmento dei

municipal bond, dove la forte frammentazione, i volumi ridotti delle emissioni e

la frequente assenza di rating creditizi fa sì che i benchmark di questa classe

di attivi escludano spesso molte opportunità. In ogni caso, una strategia

attiva e basata sulla ricerca può fare luce sul rapporto rischio/rendimento in

queste aree per beneficiare di prospettive di ricavi e rendimenti più allettanti

rispetto alle alternative passive.

Dalla ripresa all’espansione

Nel 2022 ci aspettiamo che il filo conduttore del mercato si sposti dallo

stato di shock e stupore innescato dalla pandemia alla tradizionale fase

espansionistica del ciclo economico. In questo periodo gli investitori

obbligazionari traggono molto meno vantaggio dalla detenzione di strumenti

associati a un rischio di mercato generico, poiché le banche centrali si

apprestano a mettere in atto le loro strategie di uscita. Un approccio più

mirato, incentrato sul miglioramento dei bilanci aziendali e delle finanze dei

consumatori, dovrebbe portare a migliori risultati nel 2022.

Contesto macroeconomico/Titoli di Stato 2021-2022

Di Adrian Hilton, Responsabile tassi e valute globali

Il 2021 passerà alla storia per l’impiego smodato dell’aggettivo “transitorio”.

Parlando dei mercati, esso fa riferimento alla battaglia tra l’aumento

delle aspettative di inflazione e l’idea che il livello attualmente smodato

di incremento dei prezzi si riassesterà il prossimo anno, non appena ci

saremo lasciati alle spalle una serie di fattori transitori, quali la riapertura

dell’economia, le carenze dal lato dell’offerta (a livello di manodopera e di

capitale) e i rincari dell’energia.

Di conseguenza, è stato un anno difficile per i titoli di Stato dei paesi

core. Per gran parte dell’anno si è osservato un aumento delle aspettative

relative ai rendimenti e all’inflazione, a fronte di risultati di fatto negativi.

Contestualmente, le banche centrali hanno mantenuto toni accomodanti,

ma in diverse occasioni non sono riuscite a conquistare la fiducia o il supporto

del mercato. Anche la nostra convinzione di un contesto caratterizzato da

crescita, inflazione e rendimenti obbligazionari più bassi più a lungo è stata

messa in discussione, facendo di quest’anno un periodo a tratti più difficile

per i nostri fondi.

Quali sono le prospettive? A nostro avviso questo tipo di pressioni

inflazionistiche eccezionali non sarà ripetibile e non porterà ad aumenti

sostenibili dei salari. Alla luce di ciò, siamo dell’idea che dopo il solido

rimbalzo di quest’anno le economie saranno gravate da un’evoluzione negativa

dei salari reali, da difficoltà sul fronte fiscale (specialmente nel Regno Unito)

e da un certo inasprimento monetario.

I mercati dei titoli di Stato dovrebbero trarre vantaggio da questo contesto,

ragion per cui la nostra previsione centrale è quella di rendimenti superiori nel

2022 rispetto al 2021.

Investment grade 2021-2022

Di Alasdair Ross, Responsabile credito investment grade, EMEA

Per i mercati del credito investment grade, il 2021 sarà ricordato come

un anno di bassa volatilità degli spread, in netto contrasto con i 12 mesi

precedenti. Gli spread IG globali si sono mossi entro una forbice di circa

20 pb da gennaio 2021 a metà novembre 2021, mentre nel 2020 abbiamo

osservato un intervallo molto più ampio, di oltre 240 pb.

Questo livello estremamente basso di volatilità e dispersione si traduce in

maggiori difficoltà per la gestione attiva e, anche se gran parte dei nostri fondi

ha sovraperformato quest’anno, l’entità della sovraperformance è inferiore

rispetto all’anno scorso.

Quali sono le prospettive per l’anno a venire? Abbiamo un giudizio piuttosto

neutrale sul livello degli spread, che riflette l’equilibrio tra fondamentali positivi

e valutazioni onerose. Nello specifico, mentre le condizioni a livello di politiche

sembrano convergere lentamente nella “direzione sbagliata”, gli attuali tassi

d’interesse bassi e/o negativi e i livelli futuri ipotizzati continueranno a offrire

un contesto propizio per il mercato.

In secondo luogo, l’economia globale potrebbe conoscere un modesto

rallentamento, ma per il credito investment grade l’ideale sarebbe un scenario

di crescita contenuta ma positiva (“né troppo caldo, né troppo freddo”). Tale

scenario creerebbe un clima utile per tenere a freno un’eccessiva esuberanza

nei consigli aziendali, scongiurando al contempo il rischio di eclatanti

declassamenti o peggio. La qualità del credito societario sta andando

anch’essa nella giusta direzione e ci aspettiamo che gli indicatori chiave

tornino ad attestarsi sui livelli di fine 2019 entro fine di quest’anno.

Infine, ci attendiamo ancora un ritorno della domanda di classi di attivi

generatrici di reddito con livelli di rischio più bassi, come il credito IG, tutto ciò

in un periodo di nuove emissioni ridotte e di continui acquisti da parte delle

banche centrali in Europa.

Ma allora perché non siamo più ottimisti? Il problema sono le valutazioni o

gli spread. L’attuale livello degli spread creditizi è ben superiore alla media

di breve termine (5 anni) e alla media a lungo periodo (20 anni), nonché più

oneroso di poco più di 0,5 deviazioni standard rispetto alla seconda.

High yield 2021-2022

Di Roman Gaiser, Responsabile high yield, EMEA

Per i mercati del credito high yield europeo, il 2021 sarà ricordato per il

miglioramento della qualità creditizia, testimoniato sia dal ritorno degli astri

nascenti sia dal crollo delle aspettative di default al di sotto dell’1%.

Ciò appare in netto contrasto rispetto al 2020, quando i volumi del mercato

e la qualità del credito crebbero in ragione del numero e del tipo di emittenti

entrati nell’universo dell’high yield europeo, mentre gli “angeli caduti” e le

aspettative di default raggiungevano livelli quasi a due cifre.

Gli spread dell’high yield europeo hanno viaggiato avanti e indietro su una

forbice di 100 pb negli ultimi 12 mesi, toccando i minimi a metà settembre.

Gli spread creditizi sono tornati ai livelli pre-Covid, aiutati dal miglioramento

dei fondamentali societari e dalle evoluzioni positive sul fronte dei rating.

Ciò si è tradotto in minori aspettative di default poiché le banche centrali

hanno continuato a sostenere il principio dei tassi “più bassi più a lungo”,

offrendo un buon supporto alla classe di attivi.

Cosa ci aspetta il prossimo anno? L’high yield europeo continua ad essere

sostenuto da prospettive di crescita positive e da fondamentali societari in

miglioramento. L’aumento dei casi di Covid-19, così come i recenti sviluppi

relativi alla variante Omicron, servono da monito per non dimenticarsi del

rischio. Tuttavia, gli sforzi per evitare i lockdown e sostenere il contesto

economico in miglioramento restano un obiettivo chiave per gran parte dei

governi. I fattori tecnici di mercato sembrano bilanciati: i timori d’inflazione connessi alle carenze a livello di offerta e manodopera, così come le

interruzioni delle catene logistiche, hanno messo sotto pressione le curve dei

rendimenti dei titoli di Stato, senza contare che le banche centrali iniziano a

distaccarsi dalle politiche monetarie accomodanti.

Tuttavia, l’appetito per il reddito e gli attivi generatori di rendimenti più alti

resta elevato e i nuovi emittenti sbarcati sul mercato offrono una serie di

opportunità. Con gli spread più alti di quasi 100 pb rispetto ai minimi del

2021 e ormai tornati ai livelli osservati 12 mesi fa, le valutazioni appaiono

eque malgrado il recente aumento delle incertezze. Le aspettative di una

ripresa economica continua post-pandemia sembrano scontate, mentre le

apprensioni relative ai default sono scese a minimi storici. Con i premi al

rischio in prossimità dei minimi storici, alcuni temono che la compensazione

per la volatilità imprevista sia limitata. Ciononostante, con la ripresa dei

rendimenti e una duration moderata, l’universo dell’high yield europeo offre

una serie di opportunità.