Il sostegno offerto dalla politica monetaria è destinato a diminuire nel 2022. Esaminiamo le implicazioni di questo

sviluppo per i tassi e la curva dei rendimenti.

Tre rialzi nel 2022?

Alla riunione di dicembre, la Fed ha lasciato invariati i tassi di

riferimento in prossimità dello zero, segnalando al contempo

l’intenzione di effettuare anche tre rialzi nel 2022 per combattere

l’inflazione. Le autorità monetarie hanno inoltre annunciato

un’accelerazione del tapering che farà sì che il programma di

acquisto di attivi terminerà come previsto entro fine marzo.

Una volta concluso il tapering, la Fed prevede che comincerà ad

alzare i tassi, effettuando tre ulteriori rialzi nel 2023 e altri due

nel 2024. Questi interventi porterebbero il tasso sui Fed Fund in

prossimità del livello neutrale del 2,50%, che corrisponde a una

politica monetaria né accomodante né restrittiva.

Non si escludono sorprese, quindi è bene non assumere posizioni consistenti sugli attivi a lunga scadenza

La direzione dei rendimenti dei Treasury a lungo termine dipende

dal modo in cui la Fed risponde all’inflazione attuale. La Fed

sta accelerando il ritmo di drenaggio della liquidità giacché

l’inflazione ha registrato un’intensificazione, il che potrebbe

spingere verso l’alto i rendimenti decennali. La banca centrale

deve tuttavia fare attenzione a non agire troppo aggressivamente

perché così facendo potrebbe mettere a repentaglio la ripresa

economica e causare una recessione. Riteniamo che l’approccio

migliore sia quello di rimanere flessibili e pronti a modificare la

duration nel corso dell’anno.

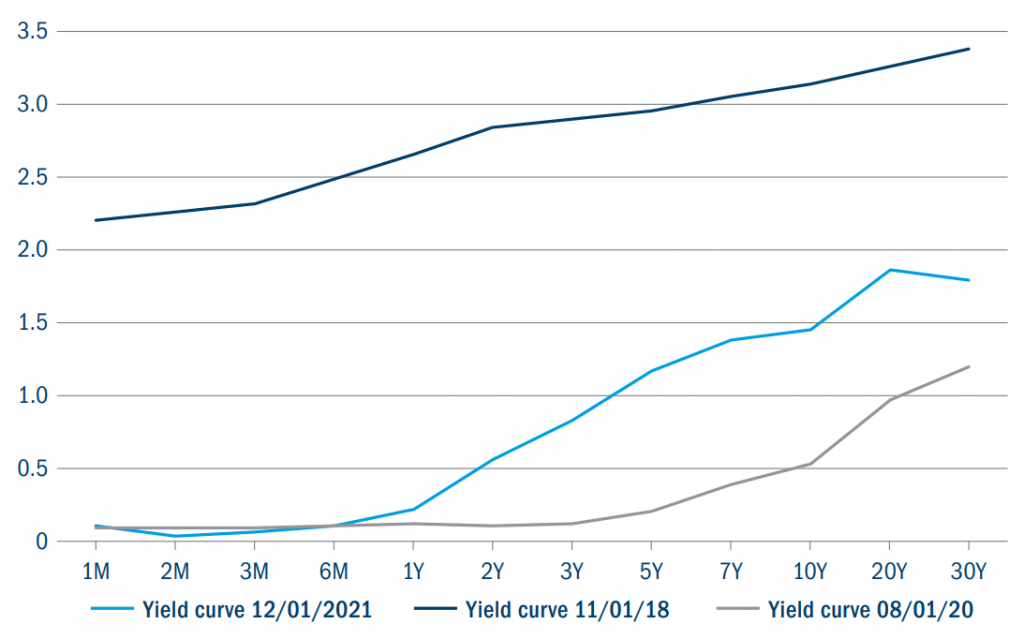

Figura 1: I tassi sono risaliti dai minimi dell’era Covid, ma è difficile che raggiungano i massimi pre-pandemia la pandémie

Fonte: Bloomberg, dicembre 2021.

Le tradizionali coperture dall’inflazione sono costose

Molte delle tradizionali coperture dall’inflazione, comprese le materie prime

e i Treasury Inflation-Protected Securities (TIPS), sono onerose e incorporano

tassi d’interesse reali negativi. Un metodo alternativo per proteggere i

portafogli dal rischio d’inflazione è mantenere un assetto difensivo sulla

duration e un approccio attivo sul fronte delle esposizioni obbligazionarie

incentrate sulle commodity.

L’inasprimento delle condizioni finanziarie crea i presupposti per una maggiore volatilità

Ora che la Fed ha cominciato a ridurre la liquidità immessa nel sistema

finanziario, si assisterà a un inasprimento delle condizioni finanziarie, vale a

dire un allargamento degli spread creditizi e un aumento della volatilità.

Di conseguenza, gli attivi rischiosi diventano più vulnerabili agli shock.

Per trovare vincitori e perdenti all’aumentare dei tassi, è necessario porre

maggiore enfasi su una ricerca che possa distinguere tra i due.

Ripensare il ruolo dei Treasury USA nell’asset allocation

Ci dirigiamo verso un contesto in cui gli attivi rischiosi – come il debito

emergente e i titoli high yield – sono sia più costosi che più vulnerabili.

In questo scenario diventa essenziale selezionare le obbligazioni giuste

attraverso la ricerca sul credito. Inoltre, un’allocazione in Treasury USA,

nonostante i rendimenti estremamente bassi, può fornire un elemento di

protezione contro un potenziale aumento del rischio azionario e di credito.