Perché aumentare l'esposizione alle azioni (britanniche)?

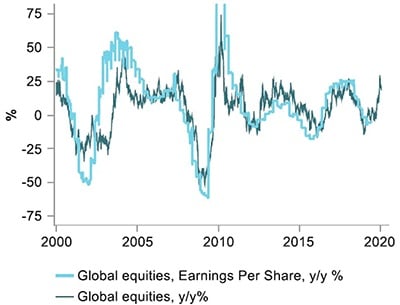

Un anno può fare una grande differenza. Dopo un 2018 penalizzante, il 2019 ha permesso agli investitori di cogliere la seconda migliore performance registrata negli ultimi trent’anni da un mix di azioni globali e obbligazioni a lunga scadenza. Per i mercati azionari il 2019 è stato anche un anno record in termini di espansione dei multipli, superato in una sola occasione dalla fine degli anni ’80: nel 2009, quando i listini erano in ripresa dalla schiacciante crisi finanziaria. Di conseguenza, nel 2020 la crescita degli utili dovrà trasferirsi ai prezzi affinché il rally sia sostenuto (Figura 1).

Figura 1: Azioni globali (MSCI), utile per azione vs. prezzi (con un anticipo di 156 giorni)

Vi sono almeno due motivi per credere che ciò potrebbe accadere. In primo luogo, le minacce legate al commercio globale e a una hard Brexit sono diminuite notevolmente, persino rispetto a metà dicembre1. La minore incertezza dovrebbe favorire una certa ripresa della fiducia delle imprese e degli utili societari nel 2020, specialmente nelle aree più sensibili agli sviluppi su ciascuno dei due fronti.

In secondo luogo, stando sia al consensus che alle nostre previsioni, la crescita economica dovrebbe attestarsi su un ritmo pressoché ideale, né tanto forte da rendere necessario un aumento dei tassi d’interesse, né tanto debole da riaccendere i timori di una recessione. Le autorità sono pertanto orientante a mantenere i tassi bassi per un periodo prolungato, sicché è probabile che il tasso di sconto applicato agli utili attesi rimanga vantaggiosamente ridotto, con gli spread creditizi contenuti. Questi ultimi tendono a sconsigliare un investimento azionario ad ampio raggio, se i mercati obbligazionari si trovano nel posto sbagliato. Vi sono tuttavia alcune eccezioni, e il Regno Unito sembra in misura crescente una di queste.

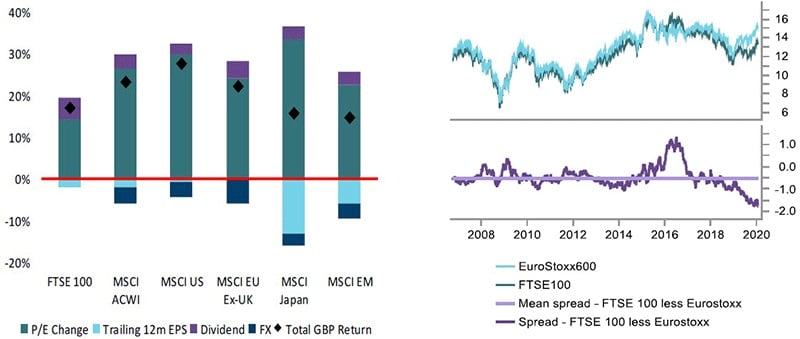

Figure 2 e 3: rendimenti disaggregati del 2019 da una prospettiva in GBP (asse sx); P/E prospettico a un anno assoluto e relativo

Le azioni britanniche tornano in auge

All’inizio di gennaio abbiamo innalzato il nostro giudizio sulle azioni britanniche da neutrale a favorevole, promuovendo le azioni nel complesso a classe di attivi tra le preferite. Per quanto i titoli del Regno Unito abbiano partecipato al rialzo generalizzato delle valutazioni dello scorso anno (Figura 2), l’andamento rispetto ad altri mercati è stato sufficientemente sottotono che lo scarto tra i P/E prospettici a un anno si è ampliato a quasi 2x rispetto all’Europa e a 3,5x rispetto alle azioni globali, portandosi su livelli più che doppi rispetto alle medie storiche e sui massimi degli ultimi 15 anni (Figura 3). Anche le posizioni di sottopeso degli investitori appaiono estreme, nonostante il modesto aumento dei flussi verso gli ETF a seguito delle elezioni.

Ciò non significa che le prospettive per il Regno Unito siano certe, ma soltanto l’incertezza è diminuita sensibilmente rispetto a un paio di mesi fa. I rischi sull’approdo finale della Brexit rimangono: con i Conservatori in forte maggioranza, la probabilità di un accordo commerciale di portata ridotta potrebbe in realtà essere aumentata, mentre è diminuito il rischio estremo positivo di una soluzione che mantenga i benefici di uno stretto allineamento. Un accordo o persino una proroga della fase di transizione richiede inoltre l’approvazione di tutti gli Stati membri dell’UE. A fronte di ciò, tuttavia, sono scomparsi i rischi di un aumento delle imposte societarie, di un processo di nazionalizzazione e di un inasprimento della regolamentazione promessi da un governo guidato da Corbyn. Inoltre, naturalmente, il Regno Unito è anche un mercato essenzialmente difensivo, che continua a distribuire dividendi discreti.

Nel complesso, il mercato britannico offre un premio al rischio interessante, sia in relazione al proprio contesto che, in particolare, rispetto ad altri mercati. La svolta nelle revisioni delle stime sugli utili da parte degli analisti nelle ultime settimane suggerisce un ottimismo maggiore rispetto a quanto attualmente scontato nelle valutazioni di mercato.

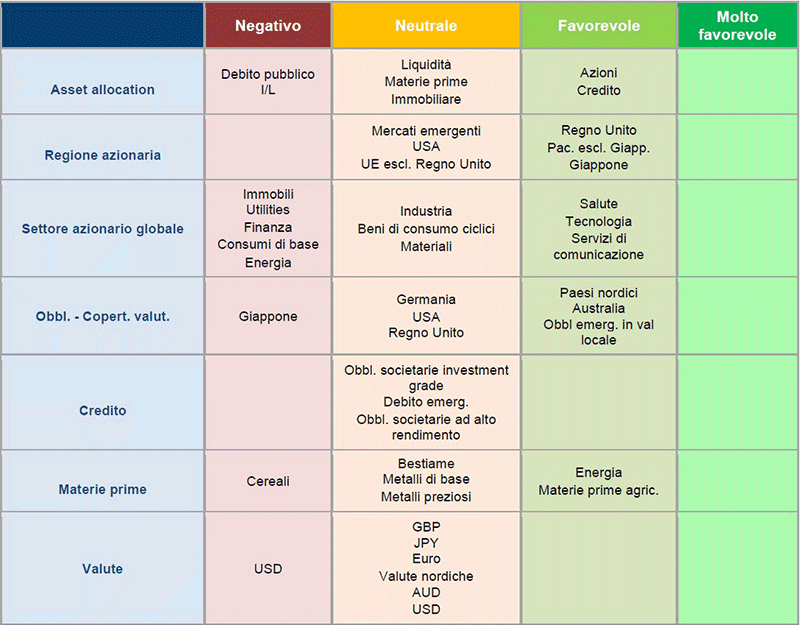

Figura 4: Panoramica dell’asset allocation

Fonte: Columbia Threadneedle Investments, 27/01/2020.