Nach einem aus Dividendensicht schwierigen Jahr 2020 ist der Ausblick für 2021 positiv. Viele der Sektoren, die 2020 am stärksten betroffen waren, wie z. B. die Automobilindustrie, dürften eine deutliche Erholung der Dividenden erleben. Dies gilt jedoch nicht für alle, Branchen wie die Unterhaltungs- und die Luft- und Raumfahrtindustrie dürften das gesamte Jahr 2021 hindurch zu kämpfen haben. Die Fokussierung auf nachhaltige Dividenden und Kapitalerträge ist in diesem Umfeld noch wichtiger als sonst. Allerdings muss auch dem Mix der Kapitalrendite große Aufmerksamkeit geschenkt werden, da Unternehmen und Aufsichtsbehörden die Flexibilität von Aktienrückkäufen und Sonderdividenden entdeckt haben.

Auf Nimmerwiedersehen 2020!

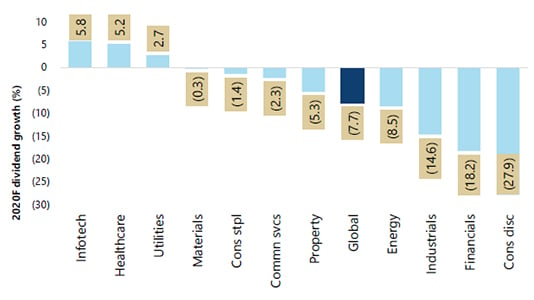

Aus Sicht der Dividenden war 2020 ein extrem schwieriges Jahr, sie gingen um fast 8 % zurück (Abbildung 1a). Die Pandemie wirkte sich erheblich auf das Bruttoinlandsprodukt und die wirtschaftliche Aktivität aus, da zu ihrer Eindämmung weltweit Lockdown-Maßnahmen verhängt wurden. Gleichzeitig beschleunigte der daraus resultierende Anstieg der Heimarbeit bereits bestehende Trends zur Einführung und Akzeptanz neuer Technologien. Dies wirkte sich negativ auf den Cashflow von konjunkturabhängigen und betriebskapitalintensiven Branchen wie Energie, Luft- und Raumfahrt und Unterhaltung aus. Wenn der Cashflow eines Unternehmens versiegt, dann ist die Dividende gefährdet, und dementsprechend verzeichneten diese Sektoren im Jahr 2020 auch die größten Dividendenrückgänge. Im zyklischen Konsumgütersektor sanken die Dividenden um fast 30 % (Abbildung 1a).

Auch in weniger betroffenen Branchen setzten viele Managementteams Dividendenzahlungen aus, entweder aus Vorsicht oder zum Schutz ihrer Reputation (da sie ihre Mitarbeiter mit Steuergeldern bezahlt hatten). Banken und Versicherungen wurde hingegen in vielen Ländern die Ausschüttung von Dividenden durch die Aufsichtsbehörden untersagt. Infolgedessen brachen die Dividenden im Finanzsektor im Jahr 2020 um fast 20 % ein (Abbildung 1a).

Abbildung 1a: MSCI ACWI – erwartetes Dividendenwachstum nach Sektor – 2020

Quelle: Jefferies & FactSet, Januar 2021. Hinweis: Bottom-up-Zusammenstellung, um den Streubesitz bereinigt, auf der Grundlage des aktuellen MSCI-Universums.

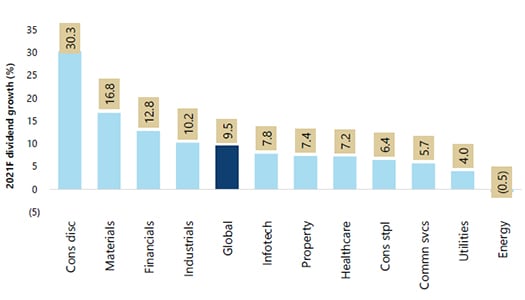

Abbildung 1b: MSCI ACWI – erwartetes Dividendenwachstum nach Sektor – 2021

Quelle: Jefferies & FactSet, Januar 2021. Hinweis: Bottom-up-Zusammenstellung, um den Streubesitz bereinigt, auf der Grundlage des aktuellen MSCI-Universums.

Herzlich willkommen 2021!

Der Ausblick für Dividenden ist 2021 weltweit positiv – sie dürften trotz der anhaltenden Pandemie um 10 % steigen. Die Sektoren, die 2020 am stärksten betroffen waren, werden sich 2021 gut erholen, aber aufgrund der hohen Rohstoffpreise dürfte auch der Rohstoffsektor ein starkes Dividendenwachstum von mehr als 15 % verzeichnen. Banken und Versicherer werden im späteren Jahresverlauf wahrscheinlich wieder Dividenden ausschütten, aber dies könnte länger dauern, als die Investoren es sich wünschen, da die Aufsichtsbehörden warten, bis wir wirklich über den Berg sind (Abbildung 1b).

Von den Unternehmen, die aus wirtschaftlicher Vorsicht oder aus Reputationsgründen beschlossen haben, 2020 keine Dividenden zu zahlen, sind viele zur Dividendenausschüttung zurückgekehrt (manchmal begleitet von Sonderdividenden), und wir erwarten, dass sich dies fortsetzen wird. Diejenigen Unternehmen, die 2020 keine Dividenden zahlen konnten, weil ihr Cashflow belastet war und die in nach wie vor angeschlagenen Branchen wie z. B. der Unterhaltungsbranche und der Luft- und Raumfahrt tätig sind, dürften allerdings auch 2021 keine Dividenden ausschütten. Bei denjenigen, die ihre Dividende gekürzt haben, aber in Branchen tätig sind, die sich erholen, wie z. B. Energie und Autos, dürften sich die Dividenden jedoch erholen oder zumindest besser durch den Cashflow gedeckt werden.

Zwei wichtige Dividendenlektionen aus der Pandemie

Die erste Lektion lautet: Bei einkommensorientiertem Investieren ist die Fokussierung auf nachhaltige Dividenden von entscheidender Bedeutung, und dies wird in Krisenzeiten noch deutlicher. Unternehmen, die in Branchen mit strukturellen Herausforderungen oder in zyklischen Sektoren tätig sind und deren Bilanzen einen hohen Fremdkapitalanteil aufweisen, gerieten massiv unter Druck. Dies hat unsere Vorliebe für Investitionen in Unternehmen, die nachhaltige Erträge und Wachstum bieten, nur noch verstärkt, da dies nach unserer Meinung der beste Ansatz für eine Gesamtrendite über den gesamten Zyklus ist. Tatsächlich wird diese Pandemie wahrscheinlich dazu führen, dass echte Dividendennachhaltigkeit in dieser Welt des Umbruchs noch mehr geschätzt wird. Darüber hinaus unterstützen unser globales Anlageuniversum und unser Portfoliokonstruktionsansatz eines ausgewogenen Engagements in verschiedenen Dividendenquellen und Sektoren ein stabiles Ertragsprofil über Marktzyklen hinweg.

Zweitens – und diese Lektion ist nuancierter – dürfte die Pandemie den Mix der Kapitalerträge in den kommenden Jahren verändern. Viele Unternehmen haben die Gelegenheit genutzt, um ihre Dividendenpolitik zu überdenken und schätzen zunehmend die Flexibilität von Aktienrückkäufen und Sonderdividenden. Dies scheint auch auf die Banken- und Versicherungsaufsichtsbehörden in der EU zuzutreffen. Sie haben die größere Flexibilität ihrer Pendants in den USA erkannt, da sie in der Lage waren, Aktienrückkäufe zu stoppen. Angesichts der niedrigeren Dividendenausschüttungsquoten in diesem Markt ist dies wirkungsvoller.

Dies lässt zu Jahresbeginn 2021 zwar auf generell höhere Dividenden und Kapitalerträge hoffen, aber dabei muss auch die Zusammensetzung dieser Kapitalerträge berücksichtigt werden.