Von der Geldpolitik wird 2022 weniger Unterstützung kommen. Nachfolgend erörtern wir die Auswirkungen auf die Zinsen und die Renditekurve.

Drei Leitzinserhöhungen 2022?

Bei ihrer Dezembersitzung hat die US-Zentralbank (Fed) die

Leitzinsen unverändert nahe null belassen, aber die Bereitschaft

signalisiert, 2022 nicht weniger als drei Zinserhöhungen

vorzunehmen, um die Inflation zu bekämpfen. Zudem hat sie

angekündigt, den Ausstieg aus ihrem Wertpapierkaufprogramm

so zu beschleunigen, dass dieses voraussichtlich Ende März

auslaufen wird. Direkt im Anschluss plant die Fed, einen

Zinsstraffungszyklus einzuleiten, wobei sie für 2023 drei und

für 2024 zwei weitere Zinserhöhungen in Aussicht gestellt hat.

Damit würde der US-Leitzins fast das geschätzte neutrale Niveau

von 2,50 % erreichen, bei dem die Geldpolitik weder als locker

noch als restriktiv gilt.

Überraschungen sind möglich. Daher sei davor gewarnt, im großen Stil auf Anlagen mit langer Duration zu setzen.

Welche Richtung die Renditen von US-Staatsanleihen mit langen

Laufzeiten einschlagen, hängt von der Reaktion der Fed auf

die aktuelle Inflation ab. Sie zieht nun die Liquiditätsschraube

schneller an, weil die Inflation immer mehr Bereiche erfasst.

Dies könnte jedoch die Renditen der zehnjährigen Staatspapiere

in die Höhe treiben. Allerdings muss die Fed darauf achten, nicht

zu offensiv vorzugehen, da sie dadurch die Konjunkturerholung

abwürgen und eine Rezession verursachen könnte. Als beste

Vorgehensweise betrachten wir die Wahrung der Flexibilität nebst

der Bereitschaft, die Duration im Jahresverlauf anzupassen.

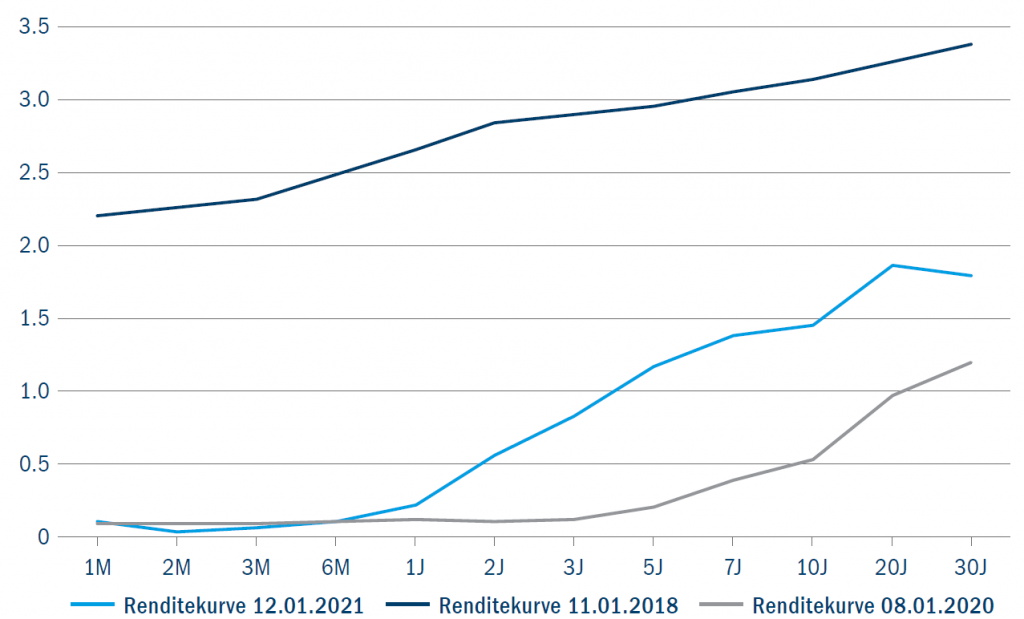

Abb. 1: Die Zinsen sind von ihren Covid-Tiefs gestiegen, werden aber die Vorpandemie-Hochs kaum wieder erreichen

Quelle: Bloomberg, Dezember 2021.

Traditionelle Instrumente der Inflationsabsicherung sind teuer

Viele der herkömmlichen Inflationsschutzinstrumente wie Rohstoffe und

inflationsindexierte US-Staatsanleihen (Treasury Inflation-Protected Securities,

TIPS) sind teuer und weisen negative Realrenditen auf. Eine alternative

Methode zur Absicherung der Portfolios gegen Inflationsrisiken ist eine

defensive Durationsstrategie in Verbindung mit einem aktiven Engagement

in Unternehmensanleihen mit Rohstoffbezug.

Restriktivere Finanzierungsbedingungen werden zu mehr Volatilität führen

Da die Fed beginnt, dem Finanzsystem Liquidität zu entziehen, werden sich

die Finanzierungsbedingungen verschärfen. Dies bedeutet eine Ausweitung

der Kreditaufschläge und steigende Volatilität. Risikoanlagen werden somit

anfälliger für Schocks. Um die Gewinner und Verlierer der Zinswende zu

ermitteln, müssen die Research-Aktivitäten forciert werden, mittels derer

sich beide Gruppen unterscheiden lassen.

Neubeurteilung der Funktion von US-Staatsanleihen bei der Asset Allocation

Wir steuern auf ein Umfeld zu, in dem Risikoanlagen wie Schwellenländerund

Hochzinsanleihen teurer und zugleich anfälliger sind. In diesem Umfeld

ist Anleiheresearch zur Auswahl der richtigen Papiere unerlässlich. Zudem

könnte ein Engagement in US-Staatsanleihen trotz der extrem niedrigen

Renditen als Absicherung gegen potenziell höhere Risiken von Aktien und

Unternehmensanleihen dienen.